1. ¿Por qué el gobierno peruano debe incrementar sus ingresos?

En las economías capitalistas modernas, el gobierno tiene como una de sus funciones proveer servicios públicos a su población, bajo diversos esquemas y límites, según sus ordenamientos legales. En el Perú, el gobierno provee, directa o indirectamente, educación, salud, infraestructura (agua, electricidad, carreteras, puertos, aeropuertos, transporte, etc.), programas sociales, entre otros. La única manera de asegurar una mejora sustantiva en cobertura y calidad es que el gobierno cuente con los recursos para financiarlos, lo que es sinónimo de incrementar la recaudación tributaria.

En el Perú, dicha recaudación se encuentra muy por debajo de lo deseable, a juzgar por diversas métricas, razón por la cual se requiere iniciar un cambio importante del statu quo.

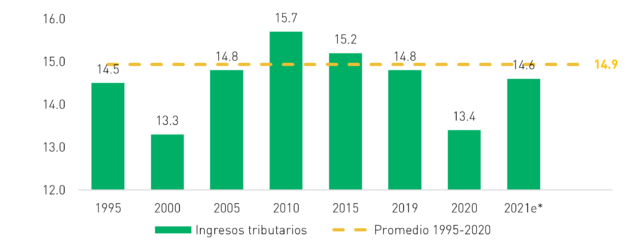

Gráfico 1: ingresos tributarios del gobierno general (% del PBI)

*/ Estimado. Fuente: BCRP. Elaboración y proyección: Macroconsult.

2. Diagnóstico

La recaudación tributaria en nuestro país representó 14.2% del Producto Bruto Interno (PBI, llamada en la jerga económica “presión tributaria”) en 2019 y, como se puede ver en el gráfico 1, este porcentaje se ha mantenido bastante estable desde 1995. Si bien, en algunos años la presión tributaria se ubicó por encima del promedio, esto se explica, fundamentalmente, por la mayor recaudación del impuesto a la renta empresarial proveniente de sectores como la minería, gracias a que los precios de los principales metales que exportamos se encontraban en récords históricos (el mayor nivel se alcanzó en 2012 con 16.9% del PBI). Sin embargo, con la crisis del covid-19, la presión cayó a 13.4%.

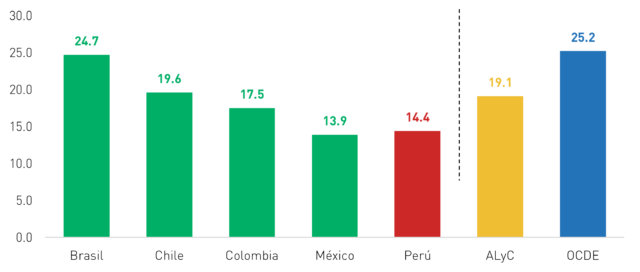

Cuando comparamos nuestra presión tributaria contra el promedio de América Latina y El Caribe (ALyC), vemos que nos encontramos bastante por debajo (19.1% versus 14.4% en 2018). Además, tal como se observa en el gráfico 2, países con los que solemos compararnos, como Chile y Colombia, tienen una presión tributaria que supera el 17%. En este caso, el nivel que alcanzan los países de la Organización para la Cooperación y el Desarrollo Económico (OCDE) debería verse como un objetivo de largo plazo.

Gráfico 2: Ingresos tributarios según países y regiones seleccionadas 2018* (% del PBI)

*/ No incluye contribuciones a la seguridad social. Fuente: Estadísticas tributarias en América Latina y el Caribe 2020. Elaboración: Macroconsult.

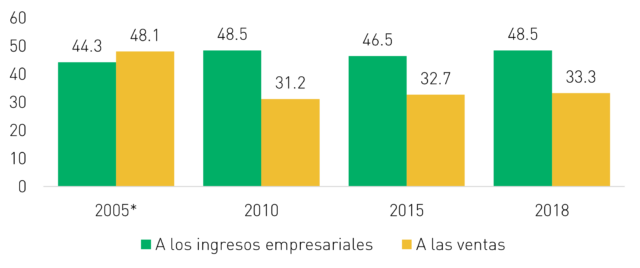

Otra forma de analizar la baja recaudación con la que cuenta nuestro país es observar los niveles de incumplimiento de algunos impuestos. En el gráfico 3 se pueden ver los cálculos de la Superintendencia Nacional de Aduanas y de Administración Tributaria (Sunat) respecto del Impuesto General a las Ventas (IGV) y del impuesto a la renta (IR) empresarial. En el primer caso, supera el 30%, pero para el segundo está cerca del 50%.

Gráfico 3: Incumplimiento según impuesto (% de la recaudación teórica potencial)

*/ Para el impuesto a los ingresos, corresponde al año 2007. Fuente: Sunat. Elaboración: Macroconsult.

Pero ¿por qué recaudamos tan poco? Aunque hay múltiples razones, brindamos aquí las principales.

a. Complejidad: el tiempo que demanda realizar las declaraciones de impuestos y cumplir con la legislación tributaria vigente hace que nuestro país se ubique en el puesto 121 (de 190) en el pilar de pago de impuesto del Doing Business. Un sistema tributario complejo desincentiva a las empresas a formalizarse y pagar.

b. Diversos regímenes: en el Perú existen múltiples regímenes tributarios relativos al pago de impuesto a la renta. En primer lugar, existe un régimen para empresas y otro para personas. El primero además tiene varias divisiones: el Régimen General (RG), el Régimen Mype Tributario (RMT), el Régimen Especial (RER) y el Régimen Simplificado (RUS). Esta multiplicidad de regímenes hace posible que los contribuyentes, sobre todo los más pequeños, elijan aquel que minimice el pago, seleccionando primero si operan como persona o como empresa, y, si se deciden por este último, cuál de ellos es más atractivo.

Pero, esta multiplicidad de regímenes da la posibilidad también de evadir. Así, en muchos casos, el RUS y el RER son usados con ese propósito, puesto que los contribuyentes inscritos al primero hacen un pago único mensual que cubre la obligación del IR como la del IGV, o no tienen incentivos a la formalización laboral, en el segundo caso. En línea con esto, el sistema no da incentivos a crecer, puesto que manteniendo la atomización se puede acceder a mecanismos de pago más simples y económicos.

c. Tratos especiales: en el Perú las rentas del trabajo tienen una deducción general de 7 UIT y recientemente se incluyeron 3 UIT adicionales por gastos de diversa índole. Estas deducciones están entre las más altas de la región además de ser regresivas; es decir, benefician más a aquellos que tienen mayores ingresos.

Por otro lado, tenemos el tratamiento especial a las rentas de capital, que se encuentran gravadas con una tasa de apenas 5%, muy por debajo del 29.5% que se paga en el RG.

d. Gastos tributarios: los gastos tributarios se definen, de manera general, como todo beneficio tributario que otorga el Estado por motivos como la promoción de una actividad, facilitar el acceso a ciertos bienes, proteger el ahorro, etc. Los gastos tributarios en nuestro país, según cálculos de Sunat, ascienden a S/ 17 mil millones (2% del PBI).

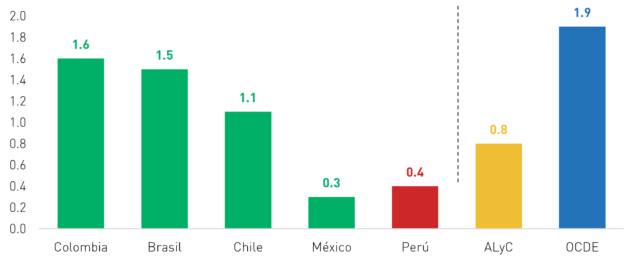

e. Insignificante recaudación del impuesto a la propiedad: la recaudación del impuesto a la propiedad (vivienda, autos, etc.) representa apenas el 0.4% del PBI, muy por debajo del promedio de la región, que llega a 0.8% del PBI, como se ve en el gráfico 4. Su recaudación se encuentra a cargo de las municipalidades provinciales. Sin embargo, no existe ningún esfuerzo para su recaudación y la mejora de los servicios municipales.

f. Débil fiscalización: en la actualidad la Sunat se centra, fundamentalmente, en fiscalizar a aquellos que ya se encuentran en sus registros oficiales y no en ampliar su base de contribuyentes por medio del seguimiento de las actividades económicas informales o semiformales. Tampoco se cuenta con la tecnología y las bases de datos necesarias para hacer cruces de información y detectar a potenciales contribuyentes o más bases imponibles.

Gráfico 4: Recaudación de impuestos sobre la propiedad, 2018 (% del PBI)

Propuesta

El Perú tiene como reto fundamental elevar su presión tributaria para proveer servicios de calidad a sus ciudadanos y recuperar el espacio fiscal que se ha perdido producto de las medidas para hacer frente a la pandemia del covid-19. Deberíamos tener como objetivo, para los próximos cinco años, llevar dicha variable al promedio de la región (19%). Como propuesta para mejorar nuestro sistema tributario tenemos:

a. Fortalecer Sunat: esta institución requiere contar con un directorio que tome medidas adecuadas para mejorar la fiscalización, con el propósito de hacer crecer la base de contribuyentes. En esa tarea, puede hacer uso de herramientas como el análisis de datos, que permite cruzar gran cantidad de información. Además, fortalecer la educación tributaria: pagar y saber cómo hacerlo.

b. Intensificar el uso de comprobantes electrónicos: es necesario que Sunat intensifique los esfuerzos para que el uso de las facturas electrónicas se masifique. Esto permitirá mejorar la fiscalización de los actuales contribuyentes, reduciendo la evasión. Además, es necesario que Sunat simplifique sus medios de información electrónico.

c. Simplificar el sistema tributario: como se vio antes, cumplir con el pago de impuestos requiere una importante inversión en tiempo además de que los contribuyentes se enfrentan a una variedad de regímenes que dan espacio a arbitrajes. En ese sentido, es necesario migrar a un único sistema “general” que premie el crecimiento de las empresas, con escalas de pago adecuadamente calibradas para evitar distorsiones y atomización.

d. Desmontar exoneraciones: se hace necesario abandonar algunas exoneraciones, sobre todo aquellas que no parecen generar ningún impacto positivo sobre aquello que pretenden incentivar. En algunos casos podrían ser sustituidas por transferencias directas, pero que estén adecuadamente focalizadas e identificadas completamente en los presupuestos anuales.